Już wiadomo, że pieniądze z ZUS nie zapewnią ci godnej starości i emerytury porównywalnej do uzyskiwanych zarobków. Aby uniknąć drastycznego spadku poziomu życia po zakończeniu aktywności zawodowej, warto oszczędzać w ramach dobrowolnego III filara. Im wcześniej zaczniesz i im lepiej wybierzesz produkt finansowy oraz strategię inwestowania, tym wyższy standard życia na emeryturze będziesz mógł sobie zapewnić. Jednym ze sposobów gromadzenia własnego kapitału na starość jest oszczędzanie w ramach Indywidualnego Konta Emerytalnego

Kto może oszczędzać na IKE

Prawo do dokonywania wpłat na IKE przysługuje osobie fizycznej, która ukończyła 16 lat. Natomiast osoby małoletnie (15 – 18 lat) mogą wpłacać na IKE tylko w roku kalendarzowym, w którym uzyskują dochody z pracy wykonywanej na podstawie umowy o pracę. Na IKE może gromadzić oszczędności wyłącznie jedna osoba- nie możesz oszczędzać wspólnie np. z małżonkiem czy z dzieckiem. Każda z tych osób musi założyć własne, odrębne IKE. Natomiast udział w pracowniczym programie emerytalnym nie stanowi przeszkody w oszczędzaniu na IKE.

Gdzie założyć IKE

Możesz zawrzeć umowę z jedną z instytucji finansowych mających w swojej ofercie taką usługę:

* z funduszem inwestycyjnym, lub kilkoma funduszami inwestycyjnymi pod warunkiem że są zarządzane przez to samo towarzystwo funduszy inwestycyjnych,

* z domem maklerskim lub bankiem prowadzącym działalność maklerską

* z firmą ubezpieczeniową

* z dobrowolnym funduszem emerytalnym.

Gromadzenie środków na IKE, w zależności od tego, gdzie je otworzysz, może polegać na:

* inwestowaniu w jednostki funduszy inwestycyjnych,

* inwestowaniu w papiery wartościowe,

* inwestowaniu w jednostki ubezpieczeniowych funduszy kapitałowych.

* gromadzeniu środków na bankowym rachunku oszczędnościowym

* gromadzeniu środków w ramach dobrowolnego funduszu emerytalnego.

IKE możesz przenieść

Nie jesteś na stałe związany z instytucja finansową, w której założyłeś IKE. Jeśli po jakimś czasie nie będziesz zadowolony ze sposobu prowadzenia przez nią konta, w każdej chwili możesz przenieść zgromadzony kapitał do innej instytucji. Warto jednak pamiętać, że instytucja finansowa prowadząca IKE może pobrać od ciebie dodatkową opłatę za dokonanie wypłaty transferowej, jeżeli zrobisz to przed upływem 12 miesięcy od dnia podpisania umowy o prowadzenie IKE.

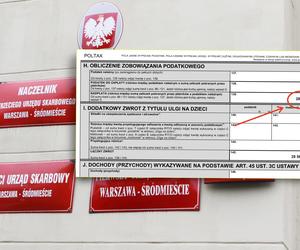

Jaki limit wpłat w 2017 r.

Obowiązuje limit wpłat na IKE. Co roku można wpłacić na konto maksymalnie kwotę odpowiadającą trzykrotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok. W tym roku limit wpłat wynosi

12.789 zł.

Kiedy wypłata z IKE

Podstawową zaletą IKE jest zwolnienie z zysków przynoszonych przez te oszczędności z 19 procentowego podatku od zysków kapitałowych (tzw. podatku Belki). Z ulgi podatkowej będą mogły skorzystać jedynie osoby, które dokonają wypłaty zgromadzonych oszczędności dopiero po 60 roku życia. Natomiast osoby, które przed 60 rokiem życia uzyskają prawo do emerytury będą mogły wypłacić pieniądze z konta po ukończeniu 55 lat. Poza tym trzeba będzie spełnić jeden z warunków:

* dokonać wpłat na IKE co najmniej w 5 dowolnych latach kalendarzowych albo

* dokonać ponad połowy wartości wpłat na IKE co najmniej 5 lat przed dniem złożenia przez oszczędzającego wniosku o dokonanie wypłaty.

Uwaga!

Osoby urodzone do 31 grudnia 1948 r. mają krótsze okresy gromadzenia oszczędności uprawniające je do zwolnienia podatkowego - urodzeni do 31 grudnia 1945 r. - 3 lata, urodzeni między 1 stycznia 1946 r. a 31 grudnia 1948 r. - 4 lata. Nie ma górnego wieku oszczędzającego, do którego musi zostać dokonana wypłata.

Wypłata jednorazowa lub w ratach

Nie ma obowiązku wypłaty środków zgromadzonych na IKE w określonym czasie (np. po ukończeniu 70 lat, czy po przejściu na emeryturę). To ty decydujesz, kiedy chcesz wypłacić środki zgromadzone na IKE Musisz jednak pamiętać, że wcześniejsze wycofanie zgromadzonych na IKE oszczędności wiąże się z koniecznością zapłacenia 19 proc. podatku od dochodów kapitałowych, tak jak w przypadku innych lokat. Również od ciebie zależy wybór formy wypłaty. Możesz jednorazowo wypłacić cały zgromadzony kapitał albo zdecydować się na formę ratalną. Pieniądze (cała kwota przy wypłacie jednorazowej albo pierwsza rata w przypadku wypłaty w ratach) powinieneś otrzymać w terminie nie dłuższym niż 14 dni od dnia złożenia wniosku o dokonanie wypłaty.

Uwaga!

Jeśli zdecydujesz się na wypłatę jednorazową albo wypłatę pierwszej raty nie możesz założyć ponownie IKE, gdyż zwolnienie podatkowe z tytułu gromadzenia oszczędności na IKE przysługuje tylko raz! Jeżeli pieniądze będziesz otrzymywać w ratach, to po dokonanie wypłaty pierwszej raty nie możesz już wpłacać na IKE.

Dziedziczenie bez podatku

Zawierając umowę o prowadzenie IKE możesz wskazać osobę (lub kilka osób), której zostaną wypłacone środki po twojej śmierci (dyspozycję możesz w każdym czasie zmienić). Jeśli nie wyznaczysz takiej osoby, środki zgromadzone na IKE przypadają spadkobiercom. Oszczędności na IKE są w całości dziedziczone, a osoby uposażone i spadkobiercy zwolnieni są z podatku od spadków i darowizn. Osoby dziedziczące środki z IKE mogą je przenieść na własne konto w IKE, do pracowniczego programu emerytalnego albo od razu je wypłacić i są zwolnione z podatku dochodowego.

![Ten podatek znów poszedł w górę! Mija pierwszy termin płatności [STAWKI]](https://cdn.galleries.smcloud.net/t/galleries/gf-JTt2-Dgcv-gHEy_podatek-od-nieruchomosci-300x250.jpg)