Podwyżek nie da się obejść poprzez wybór oprocentowania zmiennego

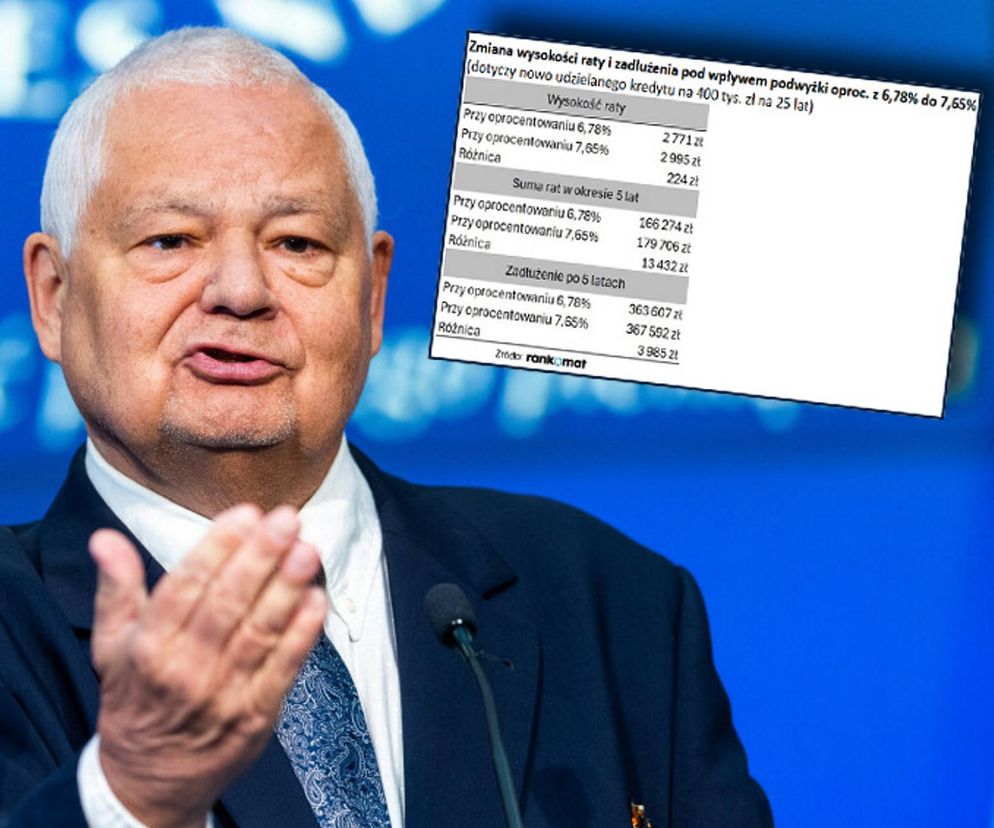

Według analityka rankomat.pl, osoby, które w październiku odroczyły moment zaciągnięcia kredytu hipotecznego, miały pecha. O ile w zeszłym miesiącu było sporo ofert z oprocentowaniem stałym wynoszącym poniżej 7%, to obecnie znalezienie takich jest bardzo trudne. "Oprócz wspomnianego PKO BP podwyżkę wprowadził również np. BNP Paribas (z 6,6% do 7,3%), ING Bank Śląski (z 6,95% do 7,37%) czy Velo Bank (z 6,7% do 7,44%)" - wy;icza dyrektor Sadowski.

Jak informuje ekspert rankomat.pl, podwyżek nie da się obejść poprzez wybór oprocentowania zmiennego. Tam poziom oprocentowania jest jeszcze wyższy, choć wtedy jest szansa na spadek, gdy zaczną spadać stopy procentowe. W przypadku oprocentowania stałego można spróbować poczekać na spadek stóp procentowych NBP.

Wtedy stawki dla nowych kredytów będą niższe. W ocenie Sadowskiego z rankomat.pl, "to rozwiązanie ma jednak również wadę. Obecnie jest mało kupujących, więc jest duży wybór mieszkań i łatwo wynegocjować sporą obniżkę. Gdy stopy spadną, to popyt wzrośnie i sprzedający mogą już nie być skłonni do negocjacji".

Warto też pamiętać, że zaciągając kredyt z oprocentowaniem stałym na 5 lat, wcale nie musimy przez cały ten okres pozostawać przy tym oprocentowaniu. Możemy taki kredyt refinansować, czyli przenieść do innego banku. Wtedy oprocentowanie ustalane jest na nowo. Co prawda KNF zabronił bankom refinansowania kredytów z oprocentowaniem stałym na zmienne. Nic nie stoi na przeszkodzie, aby kredyt z oprocentowaniem stałym zamienić na inny, tańszy kredyt z oprocentowaniem stałym.

Warto szukać lokat i obligacji z oprocentowaniem wyższym niż 6,17%

Choć RPP nie obniżyła stóp procentowych, to w coraz gorszej sytuacji są osoby trzymające oszczędności na kontach bankowych i lokatach. Inflacja jest bowiem coraz wyższa. Według wstępnych danych GUS w październiku wyniosła 5% r/r, a najgorsze dopiero przed nami. Prognozy mówią, że w kolejnych miesiącach zobaczymy jeszcze wyższe poziomy. Szczyt inflacja ma osiągnąć w I kw. 2025 r. i później zacząć spadać. W całym 2025 r. ma wynieść średniorocznie 4,5%-5%.

To oznacza, że coraz szybciej tracą na wartości pieniądze ulokowane na nieoprocentowanych rachunkach bankowych i większości lokat. Przed rokiem średnie oprocentowanie zakładanych lokat (wg NBP) wynosiło 4,61%, a wzrost cen od tego czasu wyniósł 5%. W rezultacie kwota wypłacona z kończącej się w październiku rocznej lokaty była co prawda wyższa od wpłaconej, ale można było za nią kupić mniej towarów i usług. Strata wyniosła 1,21%.

Z kolei z najnowszych danych NBP (za wrzesień 2024) wynika, że średnie oprocentowanie lokat wyniosło 4,08%. Co ciekawe, od stycznia poziom stóp procentowych NBP się nie zmienił, a średnie oprocentowanie lokat spadło o 0,36 pp. Biorąc pod uwagę prognozy inflacji, takie lokaty też przyniosą straty w ujęciu realnym. Jeśli inflacja w ciągu najbliższych 12 miesięcy wyniesie 5%, to oprocentowanie lokaty czy obligacji musi wynieść przynajmniej 6,17%, aby ochronić oszczędności przed utratą wartości.

Z informacji Biura Informacji Kredytowej wynika, że wartość udzielonych kredytów mieszkaniowych we wrześniu spadła w Polsce o 9,3 proc. w porównaniu do tego samego okresu w roku ubiegłym. Obecnie wynosi ona 6,427 mld zł.

Utrzymywanie stóp procentowych na niezmienionym poziomie sprzyja zyskom bankom. Z danych wrześniowych NBP wynika, że zysk netto sektora bankowego w okresie styczeń-lipiec 2024 roku wyniósł 23,972 mld zł, wzrósł o 65,3 proc. rdr. W samym lipcu zysk sektora wyniósł 3,97 mld zł.

Polecany artykuł: