Spis treści

- Najszybciej doczekamy się cięć stóp procentowych

- Niższe stopy procentowe powinny ułatwić dostęp do kredytów

- Wynagrodzenia mogą rosnąć szybciej niż ceny mieszkań

- Jak obniżka stóp procentowych wpłynie na ceny mieszkań?

- Jeśli sprawdzą się prognozy, to optymizmu nie powinno zabraknąć

- Normalność wróci na rynek po 4 latach turbulencji?

Najszybciej doczekamy się cięć stóp procentowych

Na rynku mieszkaniowym jedni jak kania dżdżu wyczekują przecen, podczas gdy inni „Kredytu 0%”. Najszybciej doczekamy się jednak chyba po prostu cięć stóp procentowych przez RPP. Ich wpływ na rynek mieszkaniowy jest przeważnie prosty do odgadnięcia.

Wbrew pozorom cięcia stóp procentowych nie powodują jednak automatycznych wzrostów cen transakcyjnych mieszkań. Choć te zmiany przykuwają zazwyczaj największą uwagę, to są one jedynie efektem gry podaży i popytu i przychodzą dopiero z czasem. Najpierw ożywienie powinno być widoczne przez pryzmat większej aktywności kupujących.

Niższe stopy procentowe powinny ułatwić dostęp do kredytów

Nie jest przecież tak, że decyzje RPP od razu zmieniają cenniki deweloperów i oczekiwania osób mających na sprzedaż mieszkanie używane. Sprawa jest trochę bardziej skomplikowana, a przełożenie nie jest automatyczne. Aby taki ciąg przyczynowo skutkowy zadziałał, to po pierwsze niezbędne są banki skłonne udzielać więcej kredytów mieszkaniowych oraz potencjalni nabywcy skłonni dokonać zakupu.

Teoretycznie patrząc na dane AMRON-SARFiN za okres od 2009 roku do połowy roku 2023, czyli jeszcze przed uruchomieniem „Bezpiecznego Kredytu 2%”, można wnioskować, że obniżenie stóp procentowych o 1 pkt. proc. powoduje wzrost popytu na kredyty mieszkaniowe (liczony liczbą udzielonych kredytów) o ponad 6%.

Wiarygodność tego szacunku jest jednak ograniczona z co najmniej kilku powodów. Po pierwsze badany okres był dość krótki i momentami był burzliwy. Jest to o tyle ważne, że przecież na wielkość popytu na kredyty mieszkaniowe wpływa też szereg innych czynników (np. sytuacja na rynku pracy, skłonność banków do udzielania kredytów czy skala niezaspokojonych potrzeb mieszkaniowych), a nie tylko poziom stóp procentowych.

Warto więc w tym miejscu przytoczyć inne spojrzenie na temat. Wyjdźmy od tego, że przy tańszych kredytach więcej osób ma tzw. zdolność kredytową, czyli w oczach banków stać ich na kredyt.

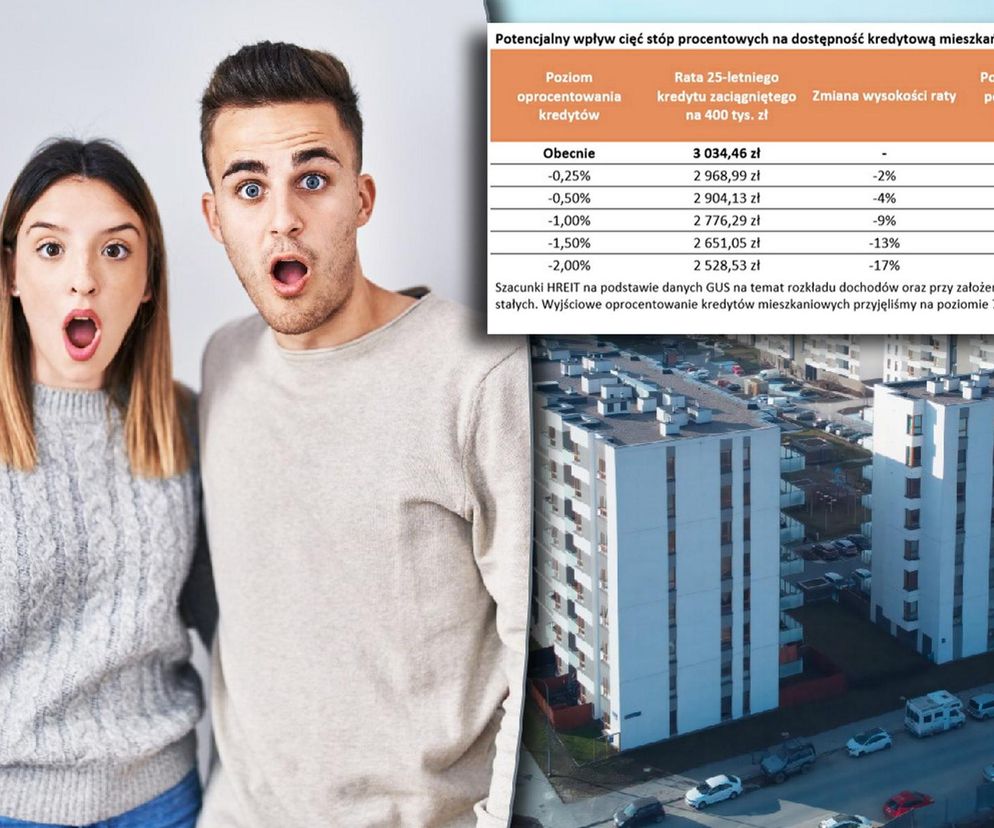

Dokładniejsze szacunki na ten temat ułatwiły udostępnione niedawno przez GUS dane na temat rozkładu dochodów Polaków pracujących na umowie o pracę. Z dostępnych informacji można wnioskować, że obniżenie stóp procentowych z obecnego poziomu (stopa referencyjna 5,75%) o 1 pkt. proc. może skutkować wzrostem popytu na kredyty o około 17%.

Aż o tyle powinno bowiem urosnąć grono osób, które przy niższym oprocentowaniu „hipotek” zyska w oczach banków zdolność kredytową. To dużo biorąc pod uwagę, że obniżenie stóp procentowych może ograniczyć raty kredytów o wydawałoby się skromne 9% - wynika z szacunków HREIT. Warto dodać, że zgodnie z większością formułowanych obecnie prognoz podstawowa stopa procentowa w 2025 roku powinna w Polsce zostać obniżona o 1 pkt. proc. właśnie.

Wynagrodzenia mogą rosnąć szybciej niż ceny mieszkań

Oczekiwane łagodzenie polityki monetarnej nie jest jednak jedyną pozytywną i spodziewaną aktualnie zmianą, która może wpływać na wielkość popytu na mieszkania. Zgodnie z projekcją inflacji i PKB opublikowaną przez NBP w lipcu 2024 roku, wynagrodzenia w bieżącym roku mają rosnąć w tempie 12,9% (r/r). W 2025 roku dynamika ta ma zwolnić, ale wciąż wynosić ma 8,9%.

Nawet jeśli prognozy te będą rewidowane w dół, to i tak pod koniec 2025 roku przeciętna pensja powinna być o około 10%, a może nawet o kilkanaście procent wyższa niż w drugim kwartale br. To w oczywisty sposób również powinno poszerzyć grono osób, które posiadać będą zdolność kredytową.

Łącząc więc już tylko spodziewane efekty obniżek stóp procentowych oraz spodziewane zmiany wynagrodzeń, możemy szacować, że pod koniec 2025 roku popyt na kredyty mieszkaniowe może być nawet o 25-35% wyższy.

Dopiero jednak w praktyce zobaczymy czy po pierwsze RPP faktycznie obetnie stopy procentowe, czy wynagrodzenia dalej będą dynamicznie rosnąć, a ponadto czy - wzorem lat ubiegłych – rodacy, którzy zdobędą odpowiednią zdolność kredytową, w miarę płynnie zdecydują się ją wykorzystać. W to, że banki będą bowiem skłonne rzeczonych kredytów udzielać, trudno dziś wątpić.

Jak obniżka stóp procentowych wpłynie na ceny mieszkań?

Co do zasady niższe stopy procentowe powinny najpierw doprowadzić do wzrostu liczby zawieranych transakcji, a dopiero potem może mieć to przełożenie na ceny (chodzi tu oczywiście o ceny transakcyjne, a nie ofertowe). Taki wniosek prezentują też autorzy raportu przygotowanego pod egidą Banku Rozrachunków Międzynarodowych w 2017 roku (Gregory Sutton, Dubravko Mihaljek, Agne Subelyte). Dowodzą oni, że obniżenie stóp procentowych w USA o 1 pkt. proc. skutkowało wzrostem cen nieruchomości o 5% w perspektywie 3 lat. Co więcej, wpływ ten rósł stopniowo wraz z mijającym czasem. We wspomnianym raporcie przytaczane są jednak zarówno prace naukowe sugerujące znacznie mniejszy wpływ stóp procentowych na zmianę cen nieruchomości oraz znacznie bardziej spektakularna teoria (Himmelberg 2005) sugerująca, że cięcia stóp od razu przekładają się na poziom cen nieruchomości, a w dłuższym terminie ich wpływ może być nawet kilka razy większy niż ten wspomniany powyżej.

A jak to wygląda na rodzimym rynku? W tym przypadku dane dostępne są za relatywnie krótki okres, a ponadto od 2020 roku mieliśmy do czynienia z regularnie nawracającą nierównowagą popytu i podaży, co skutkowało dynamicznym wzrostem cen. Patrząc jednak na suche dane z lat 2007-2020 (NBP) można wywnioskować, że obniżenie stóp procentowych o 1 pkt. proc. powoduje w perspektywie 3 lat wzrost cen nieruchomości w największych miastach o około 8%. Przy tym oczywiście stopy procentowe nie są jedynym, a nawet nie są bezpośrednim determinantem zmian cen mieszkań. Te zależą od gry podaży i popytu, a to na właśnie te wielkości wpływa poziom stóp procentowych.

Teoria jest więc taka, że niższe stopy procentowe oznaczają przeważnie tańsze kredyty, a więc też łatwiejszy dostęp do tego rodzaju finansowania. To powinno podnieść popyt na mieszkania, o ile taniejącym kredytom towarzyszą banki skłonne udzielać takiego finansowania i potencjalni kupujący skłonni do zadłużania na cele mieszkaniowe. Większy popyt natomiast, przy innych czynnikach stałych, zwykł pozytywnie przekładać się dynamikę zmian cen mieszkań.

Jeśli sprawdzą się prognozy, to optymizmu nie powinno zabraknąć

Wspomniana skłonność do zadłużania się nie wynika jednak tylko z tego jak bardzo niezaspokojone są podstawowe potrzeby mieszkaniowe, ale przede wszystkim z tego czy obywatele z optymizmem patrzą w przyszłość. Kluczowe są tu więc poczucie bezpieczeństwa dawane np. przez niskie bezrobocie i rosnące płace. Pod tym względem mamy dziś bardzo mocne podstawy, aby sądzić, że tańsze kredyty przełożą się na wzrost popytu na mieszkania. Banki są bowiem skłonne udzielać kredytów, bezrobocie jest niskie, a płace od ponad 2 lat rosną z dwucyfrową dynamiką. Jak dodamy do tego fakt, że inflacja nie jest już dwucyfrowa, a zgodnie z prognozami w pierwszej połowie 2025 roku osiągnie szczyt i potem będzie dążyć do celu inflacyjnego, to daje nam to bardzo solidne podstawy do tego, aby sądzić, że optymizmu wśród rodaków nie zabraknie. Przynajmniej o ile nie przepłoszy go jakiś „czarny łabędź” [niespodziewane wydarzenie o wielkim znaczeniu].

O tym jak dużego wzrostu popytu możemy spodziewać się w odpowiedzi na niższy koszt pieniądza czy po prostu łatwiejszy dostęp do kredytów, decyduje to jak bardzo potrzeby kupujących są niezaspokojone. Chodzi o to czy wcześniej – przed luzowaniem polityki pieniężnej – mieliśmy do czynienia z trudnym dostępem do kredytów (jak na przykład w roku 2022 lub 2020). Jeśli tak, to można się spodziewać, że popyt kumulujący się w okresie zakręconych kurków z kredytami, większą falą rozleje się na rynek w momencie ułatwienia dostępu do kredytów.

Mniejszą lub przynajmniej bardziej przewidywalną erupcję popytu powinniśmy zauważyć natomiast, gdy nie mamy dużej akumulacji popytu odroczonego, a przed rozpoczęciem cięć stóp procentowych dostęp do kredytów nie był nadmiernie ograniczany, lub co więcej - tak jak obecnie – jesteśmy relatywnie świeżo po zakończeniu programu mieszkaniowego, który pozwolił wielu osobom na realizację marzeń o własnym „M”.

Tym razem mamy też do czynienia z dodatkowym wentylem bezpieczeństwa, czyli kredytami ze stałym oprocentowaniem. One już zaczęły przecież reagować na oczekiwania dotyczące cięć stóp procentowych. W oczekiwaniu na niższe stopy procentowe kontrakty IRS zaliczyły w ostatnich miesiącach zauważalny spadek. Banki wykorzystują tę okazję do oferowania tańszych kredytów ze stałym oprocentowaniem. Wpływa to już pozytywnie na dostęp do kredytów. Ma też szanse na przełożenie się na wzrost popytu na kredyty jeszcze zanim RPP zacznie ciąć stopy procentowe.

Normalność wróci na rynek po 4 latach turbulencji?

Dopiero drugim elementem całej tej układanki jest odpowiedź na pytanie czy wzrost popytu, wywołany spadkiem stóp procentowych, przełoży się na wzrost cen mieszkań. To znowu nie jest bowiem oczywiste albo przynajmniej skala tego oddziaływania może być skrajnie różna. Na przykład dziś mamy bogatą ofertę mieszkań na sprzedaż, która lokalnie rodzi nawet ryzyko nadpodaży. Do tego spodziewany wzrost popytu powinien następować stopniowo, nie tylko dlatego, że oprocentowanie kredytów ze stałą stopą procentową zaczęło już spadać w oczekiwaniu na pierwsze decyzje RPP, ale też dlatego, że wg prognoz cięcia stóp mają być stopniowe.

Mamy więc zupełnie inne warunki niż te z 2023 roku. Przypomnijmy, że wtedy - po okresie kompletnego zakręcenia i zaszpuntowania kurków z kredytami (ze względu na działania RPP i KNF) - doszło raptem do gwałtownego ułatwienia w dostępie do kredytów (rekomendacja KNF, program „Bezpieczny Kredyt 2%”, a potem też cięcia stóp przez RPP). Wszystko to podlane było dobrą sytuacją na rynku pracy (niskie bezrobocie, rosnące wynagrodzenia) i inflacją, która w lutym 2023 roku osiągnęła swój szczyt i zaczęła szybko spadać. A gdyby i tego było mało, to działo się to w otoczeniu niewystarczającej podaży i deweloperach, którzy dopiero zmieniali nastawienie z trybu chronienia marż, w tryb rozwijania skali prowadzonej działalności.

Aktualna sytuacja jest też zupełnie inna niż w 2021 roku, kiedy przy obowiązujących już od kilku miesięcy niemal zerowych stopach procentowych raptem banki zaczęły w styczniu znowu przyjmować wnioski kredytowe od osób posiadających niski wkład własny. Tu też braki podażowe dawały się we znaki (efekty epidemii), a niezaspokojony popyt był bardzo duży. Przecież w 2020 roku wiele osób nie mogło liczyć na kredyty pomimo oprocentowania na poziomie zaledwie 2-3%. Wszystko dlatego, że banki podniosły wymagany wkład własny i zamknęły drzwi przed przedsiębiorcami, osobami z krótkim stażem na umowie o pracę, osobami zarabiającymi na „śmieciówkach” lub po prostu tymi działającymi w branżach dotkniętych przez skutki lockdownów. Przy tym popyt na mieszkania wzrósł także dlatego, że wirus zmienił potrzeby mieszkaniowe wielu osób.

Efekt był taki, że zarówno w 2023 roku, jak i w 2021 roku mieliśmy do czynienia z gwałtownym wzrostem cen mieszkań, a determinanty tych zmian daleko wykraczały ponad jedynie efekty polityki monetarnej. Dziś rozwój wydarzeń powinien być znacznie mniej dynamiczny.

Mamy więc pierwszą od lat szansę na to, że spodziewane obniżki stóp procentowych doprowadzą do stopniowego wzrostu popytu na mieszkania, na który to wzrost popytu strona podażowa nie tylko może odpowiedzieć, ale na który już wydaje się być chociaż częściowo przygotowaną. Mamy więc szansę na to, że rosnącej liczbie zawieranych transakcji nie będzie towarzyszył skokowy wzrost cen mieszkań. Bardziej prawdopodobna jest stonowana aprecjacja wartości nieruchomości w kolejnych latach. W warunkach idealnych potencjalny wzrost cen nieruchomości byłby wolniejszy niż dynamika wzrostu wynagrodzeń. Zagrożeniem dla takiego scenariusza byłyby gwałtowne zmiany w otoczeniu. Przy tym taką gwałtowną zmianą nie powinien okazać się tzw. „Kredyt 0%”. Powód jest prosty - temperatura sporu toczącego się wokół tego programu jest odwrotnie proporcjonalna do jego wagi rynkowej – szczególnie biorąc pod uwagę zapowiedziane limity i ograniczenia.

Autor: Bartosz Turek, główny analityk HREIT