Przy wypełnianiu zeznania rocznego niezbędny jest PIT-11, który powinieneś otrzymać od swojego pracodawcy (lub zleceniodawcy). Jeśli w ciągu roku pracowałeś w kilku miejscach, musisz skompletować dokumenty od wszystkich pracodawców. Zawierają one informacje dotyczące przychodów, kosztów ich uzyskania oraz pobranych w ciągu roku zaliczek oraz składek.

Jakie zmiany

W deklaracji PIT-37 (także w innych deklaracjach rocznych) nie trzeba wyszczególniać kwot otrzymanych w 2016 roku w ramach programu Rodzina 500 Plus. Zwolnione z opodatkowania pozostają także m.in.:

- świadczenia rodzinne,

- dodatki rodzinne i pielęgnacyjne,

- zasiłki dla opiekunów,

- świadczenia pieniężne otrzymywane gdy egzekucja alimentów jest bezskuteczna,

- zasiłki porodowe,

- świadczenie wychowawcze,

- zasiłki macierzyńskie z ZUS,

- dofinansowania do przedszkoli, żłobków itp.

- świadczenia otrzymane z zakładowego funduszu świadczeń socjalnych, związane z pobytem dzieci osób uprawnionych do tych świadczeń w żłobkach, klubach dziecięcych lub przedszkolach,

- świadczenia z zakładowego funduszu świadczeń socjalnych (do 400 złotych miesięcznie), otrzymane od pracodawcy z tytułu objęcia dziecka pracownika opieką sprawowaną przez dziennego opiekuna lub uczęszczania dziecka pracownika do żłobka lub klubu dziecięcego,

- świadczenia z zakładowego funduszu świadczeń socjalnych (do 200 złotych miesięcznie) otrzymane od pracodawcy z tytułu uczęszczania dziecka pracownika do przedszkola.

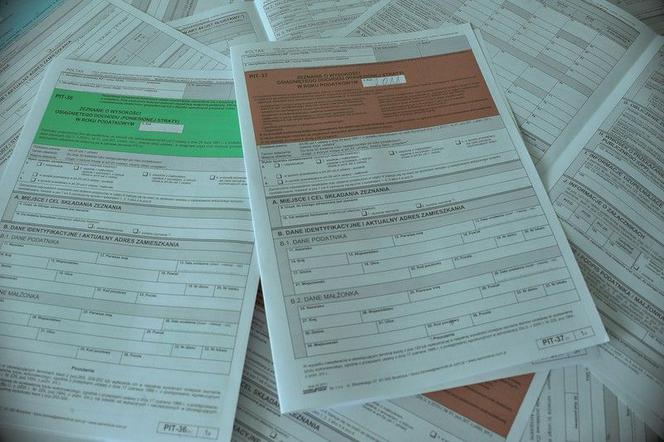

Wybierz formularz

Z fiskusem musi rozliczyć się każdy, kto w zeszłym roku uzyskał dochód, nawet jeżeli nie przekroczył on tzw. kwoty niepodlegającej opodatkowaniu w wysokości 3091 zł (nowe stawki kwot wolnych od podatku zależne od otrzymywanego dochodu obowiązują od tego roku, a więc w PIT za rok 2016 kierujemy się jeszcze starymi zasadami). Większość z nas, zwłaszcza osoby pracujące tylko na etacie, będzie rozliczać się na formularzu PIT-37. Wybór właściwego druku zależy wyłącznie od sposobu zarabiania pieniędzy.

PIT-37 - przeznaczony dla podatników otrzymujących wynagrodzenie za pracę,

pracujących na zlecenia, emerytów i rencistów.

PIT-36 - przeznaczony dla tych podatników, którzy w roku podatkowym 2016 prowadzili pozarolniczą działalność gospodarczą opodatkowaną na ogólnych zasadach przy zastosowaniu skali podatkowej.

PIT-36L - przeznaczony dla osób osiągających dochód z działalności gospodarczej

opodatkowany liniowo - jednolitą stawką podatku 19 proc.

PIT-38 – wykazujemy tu m.in. dochody z tytułu inwestycji kapitałowych (np. sprzedaży akcji, pożyczonych papierów wartościowych) lub udziałów w spółkach mających osobowość prawną.

PIT-39 – tu rozliczymy dochód ze sprzedaży nieruchomości i praw majątkowych nabytych lub wybudowanych (oddanych do użytkowania) po 31 grudnia 2008 r.

Ważne!

Od stycznia 2016 obowiązują nowe wzory formularzy podatkowych PIT-37, PIT-36, PIT-38, PIT-36L, PIT-39 oraz załączników PIT-D i PIT-O.

Krok po kroku

PIT-37 wypełniasz, jeśli otrzymywałeś np. wynagrodzenia z tytułu umowy o pracę. Zacznij od zgromadzenia informacji o swoich dochodach i pobranych zaliczkach. Jeśli jesteś pracownikiem etatowym, pracowałeś na umowę zlecenie lub o dzieło, powinieneś otrzymać od pracodawców formularz PIT-11. Na samej górze formularza wpisujesz swój numer PESEL lub NIP. PESEL jest dla osób, które nie prowadzą działalności gospodarczej i nie są objęte podatkiem VAT. NIP jest dla pozostałych osób - np. płatników podatków, składek na ubezpieczenia społeczne i zdrowotne. W pkt. nr 5 wpisujesz rok 2016.

Krok 1 - jak się rozliczasz

Wybierasz sposób opodatkowania zaznaczając w pkt. 6 odpowiedni kwadrat. Jeśli rozliczasz się indywidualnie- kwadrat 1, wspólnie z małżonkiem - kwadrat 2, wspólnie ze zmarłym małżonkiem - kwadrat 3, jako samotny rodzic - kwadrat 4. Rubryki 7 i 8 są przeznaczone dla osób, które mieszkają poza Polską, a chcą się rozliczać w kraju według skali podatkowej.

Krok 2 - wypełniasz część A i B.

W części A, w pkt. 9, wpisujesz urząd skarbowy, w którym złożysz zeznanie podatkowe. W pkt. 10 zaznaczasz kratkę z numerem 1, jeżeli składasz zeznanie po raz pierwszy, a kratkę z numerem 2 jeżeli chcesz wprowadzić korektę do swej deklaracji. W części B wpisujesz swoje dane osobowe. Gdy rozliczasz się wspólnie z małżonkiem, podajesz także jego dane osobowe w części B.2.

Krok 3 - obliczasz swoje dochody (część C.)

Jeśli pracowałeś tylko na jednym etacie, po prostu przepisujesz dane z PIT 11, który dostałeś od pracodawcy. Jeśli miałeś dochody z różnych źródeł, musisz dostać PIT-y od wszystkich firm i instytucji, które wypłaciły ci pieniądze. W części C.1 wykazujesz wszystkie swoje przychody, koszty uzyskania przychodów, dochody lub straty, a także kwoty zaliczek pobranych przez płatników, czyli przenosisz wszystkie kwoty, które widnieją w otrzymanym od pracodawcy PIT-11. Część C.2. wypełniasz tylko wtedy gdy rozliczasz się wspólnie z małżonkiem.

W części C.1 pkt 42 i 43 wypełniasz, gdy masz prawo do zastosowania 50 proc. kosztów uzyskania przychodu (np. z tytułu praw autorskich). Skorzystanie z tego przywileju jest możliwe tylko do limitu 112 tys. zł przychodu. Jeżeli zarobiłeś więcej, koszty mogą wynieść maksymalnie 42 764 zł (łącznie w polach 43 i 58).

Krok 4 - odliczasz od dochodu (część D.)

Teraz odliczasz zapłacone już składki na ubezpieczenia społeczne (emerytalne, rentowe, chorobowe). Jeśli pracowałeś na kilku etatach albo dorabiałeś zleceniami czy umowami o dzieło, sumujesz wszystkie potrącone składki na ubezpieczenia społeczne i wpisujesz kwotę w poz. 99 (pozycja 99 to suma kwot z pozycji 66 z PIT-11. W poz. 101 wpisujesz, ile zapłaciłeś takich składek za granicą (pozycja 101 to suma kwot z pozycji 67 z PIT-11). Następnie odejmujesz składki na ubezpieczenia społeczne od dochodu i wpisujesz różnicę w poz. 103. Pozycje 100, 102, 104, 106 wypełniasz tylko wtedy, gdy rozliczasz się razem z małżonkiem. Dalej, w pozycjach 105-110, wpisujesz kwoty odliczeń od dochodu (jeżeli korzystasz np. z ulgi na IKZE czy masz jeszcze prawo do ulgi na internet albo ulgi rehabilitacyjnej) – przenosisz dane z załączników PIT/O lub PIT/D (w obydwu formularzach odliczenia od dochodu znajdują się w części B). Pozycja 111 to dochód po odliczeniach, czyli od sumy kwot z poz. 103 i 104 należy odjąć sumę kwot z poz. 105, 106, 107 i 109.

Krok 5 - obliczasz swój podatek (część E.)

Przed tobą najtrudniejsza część zeznania. Tutaj obliczasz podstawę opodatkowania i podatek, ale jeszcze przed zastosowaniem ulg podatkowych i odliczeń od podatku (nie mylić z odliczeniami od dochodu, z których skorzystałeś w części D).

Podstawą opodatkowania (pozycja 111) jest dochód po odliczeniach, chyba że rozliczamy się wspólnie z małżonkiem (wtedy dochód po odliczeniach dzieli się przez 2). W poz. 112 wpisujesz:

- jeśli rozliczasz się indywidualnie, kwotę z poz.111 (zaokrągloną do pełnej złotówki)

- jeśli rozliczasz się wspólnie z małżonkiem lub w sposób przewidziany dla osób samotnie wychowujących dzieci - połowę kwoty z poz.111.

Uwaga!

Jeżeli podstawą opodatkowania jest kwota poniżej 85 528 zł, to podatek wyniesie 18 proc. minus kwota zmniejszająca podatek, czyli 556,02 zł;

Jeżeli podstawą opodatkowania jest kwota większa niż 85 528 zł, to podatek wyniesie 14 839,02 zł plus 32 proc. od nadwyżki przekraczającej 85 528 zł.

Obliczony podatek wpisujesz w poz. 113

- jeśli rozliczasz się wspólnie z małżonkiem lub w sposób przewidziany dla osób samotnie wychowujących dzieci, tak obliczony podatek mnożysz przez 2 (jeżeli wynik jest liczbą ujemną wpisujesz 0).

W poz. 115 wpisujesz podatek obliczony według skali podatkowej.

Krok 6 - zmniejszasz swój podatek (część F.)

To najprzyjemniejsza część zeznania - do rubryk 116 i 117 przenosisz kwotę składek na ubezpieczenie zdrowotne z PIT-11 (z pozycji 68 z PIT-11 oraz z pozycji 38 z PIT-40A/11A). Jeśli ty lub małżonek pracowaliście za granicą, wypełniasz także poz. 118 i 119. W kolejnych rubrykach wpisujesz kwoty odliczeń od podatków z tytułu ulg wykazane w załącznikach PIT/O i PIT/D (np. ulga na dzieci). W poz. 122 odejmujesz kwoty ulg wykazane w poz. 116-121 od kwoty z poz. 115.

Krok 7 - dopłacisz lub dostaniesz zwrot (część G.)

W pozycji 126 obliczony wcześniej podatek trzeba zaokrąglić do pełnych złotych. W następnym polu musisz podać kwotę zaliczek pobranych przez pracodawcę w ciągu roku. Wracasz więc do części C PIT-37 i przenosisz kwotę z poz.67 i 98 do poz. 127. Jeśli kwota w poz. 127 jest równa lub większa od tej w poz. 126, to nic nie dopłacasz fiskusowi (w poz. 128 wpisujesz 0). Jeśli ta kwota jest mniejsza, w poz. 128 wpisujesz różnicę. Tyle musisz dopłacić fiskusowi.

Jeśli natomiast kwota w poz. 127 jest większa niż w poz.126, to różnicę wpisujesz w poz.129. To nadpłata podatku, którą zwróci ci fiskus.

Krok 8 - Dostaniesz zwrot (część H.)

Może się zdarzyć, że twój podatek jest za mały, by w całości skorzystać z ulgi na dzieci. Jeżeli twoje odliczenie jest wyższe od podatku, w części H formularza PIT-37 możesz odliczyć od składek zdrowotnych pozostałą część ulgi prorodzinnej. W poz. 130 i 131 wykazujesz kwoty składek na ubezpieczenia społeczne i zdrowotne, zapłacone i odliczone w roku podatkowym, pomniejszone o składki odliczone w PIT-36L, w PIT-28 lub wykazane jako odliczone w PIT-16A lub PIT-19A.

W przypadku obojga rodziców, opiekunów prawnych dziecka, rodziców zastępczych, którzy pozostają w związku małżeńskim przez cały rok podatkowy należy wypełnić zarówno poz.130 jak i poz.131. W poz. 132 i 133 wpisujesz różnicę między kwotą przysługującego odliczenia z tytułu ulgi na dzieci, a kwotą ulgi na dzieci już odliczoną od podatku w części F zeznania.

W poz. 134 należy wykazać przysługującą kwotę różnicy, która stanowi sumę kwot z poz. 132 i 133, ale w wysokości nie większej niż suma składek na ubezpieczenia społeczne i zdrowotne wykazanych w poz. 130 i 131. Suma kwot z poz. 134 PIT-37 i poz. 208 PIT-36 każdego z małżonków nie może przekroczyć sumy kwot z poz. 130 i 131. W poz. 135 wykazuje się sumę kwot z poz. 129 (nadpłatę) i poz. 134 (przysługującą kwotę różnicy).

Krok 9 - wypełniasz części I, J ,K i L

Część I - tutaj wpisujemy przychody np. od papierów wartościowych.

Część J - podajesz numer wpisu w Krajowym Rejestrze Sądowym organizacji pożytku publicznego, której chcesz przekazać 1 proc. swego podatku oraz wysokość kwoty.

Część K – możesz tu wymienić szczegółowy cel, na który chcesz przeznaczyć swój 1 proc.

Część L - wpisujesz liczbę i rodzaj załączników do PIT-37.

Część M – składasz swój podpis, a jeśli zaznaczyłeś, że rozliczasz się wspólnie z małżonkiem lub jako samotny rodzic, również oświadczenie, że spełniasz wymagane do tego warunki.