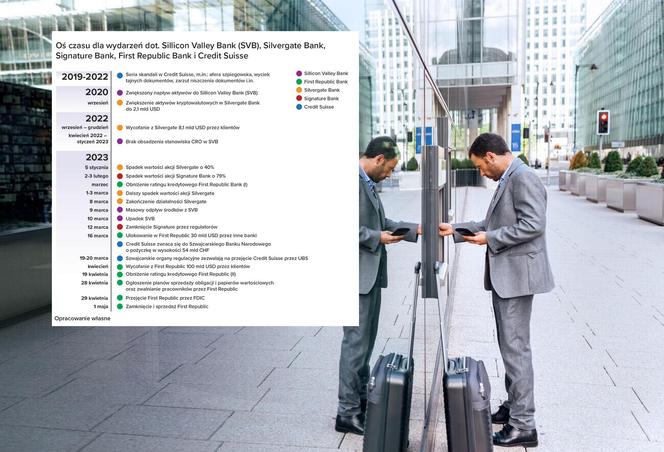

Silvergate Bank upadł ponad 3 miesiące temu, 8 marca, Silicon Valley Bank ogłosił niewypłacalność dwa dni później, 10 marca 2023 roku. Ich upadki – strukturalnie bliźniaczo podobne do siebie, choć nieidentyczne – pociągnęły za sobą kolejne instytucje finansowe. Choć wydaje się, że udało uniknąć się ogólnoświatowego kryzysu finansowego i gospodarczego, to warto przyjrzeć się sekwencji wypadków, by dokładnie zrozumieć, dlaczego walka z inflacją czasem przynosi ofiary w postaci upadku banków.

Zacznijmy od większego i słynniejszego z tej dwójki, w którym jak w soczewce skupiły się wszystkie problemy sektora bankowego. Silicon Valley Bank – SVB – został założony w 1983 roku. Bank ten działał głównie w Kalifornii i z tego powodu był objęty mniej restrykcyjnymi regulacjami, niż duże międzynarodowe instytucje. Jego klientami były głównie startupy technologiczne oraz firmy, które je finansują – fundusze venture capital. Co więcej, istotna część Doliny Krzemowej trzymała pieniądze – firmowe jak i prywatne – właśnie w tym banku. To istotny szczegół, który miał wpływ na jego późniejszy los.

Tuż przed upadkiem bank posiadał 209 mld USD aktywów i zatrudniał ponad 8 tys. pracowników. Na początku 2023 roku zajmował 16 miejsce na liście największych amerykańskich banków. Dla porównania – PKO BP, największy polski bank posiadał pod koniec 2022 roku ok. 110 mld USD w aktywach. Największy wzrost poziomu aktywów SVB notował od roku 2020, kiedy startupy lokowały środki od inwestorów oraz z pandemicznych planów ratunkowych. Regulacje bazylejskie, zakładające poprawienie płynności banków, wymagają od instytucji finansowych posiadania gotówki, obligacji skarbowych lub wysokiej jakości papierów wartościowych, co jak się wkrótce okaże, również miało wpływ na tegoroczny kryzys branży.

SVB zdecydował się zainwestować nowe aktywa w długoterminowe obligacje skarbowe. 97% z 80 mld dolarów ulokował w obligacjach 10-letnich lub dłuższych, z których średnia stopa zwrotu wynosiła 1,56%. Taka decyzja, logiczna w czasach niskich stóp procentowych, staje się ryzykowna, gdy stopy drastycznie rosną. Wspomniana sytuacja zaczęła mieć miejsce od 2021 roku, kiedy rozpoczął się wzrost inflacji w Stanach Zjednoczonych. Od wybuchu wojny w Ukrainie, System Rezerwy Federalnej (FED) regularnie podnosił stopy procentowe. Oznaczało to, że nowe obligacje skarbowe były oprocentowane na 3,5%, o 2 pkt. proc. więcej niż te zakupione przez SVB.

W konsekwencji wartość obligacji posiadanych przez SVB drastycznie spadła – nikt nie chciał ich kupić, skoro na rynku były dostępne obligacje z dużo wyższą stopą zwrotu. Bank mógł uniknąć upadku, gdyby już na początku fazy podnoszenia stóp procentowych sprzedał posiadane obligacje. Ze stratą, ale zminimalizowałby widmo jeszcze większych strat. Jednak, mimo wyraźnych sygnałów o nadchodzących podwyżkach stóp procentowych, SVB nie reagował. Jedną z przyczyn mógł być fakt, że przez 8 miesięcy najbardziej drastycznych podwyżek w banku nie było szefa pionu ryzyka, który powinien podejmować takie decyzje. Dotychczasowa CRO Laura Izurieta opuściła stanowisko w kwietniu 2022 roku. Dopiero w styczniu 2023 zastąpił ją Kim Olson, kiedy było za późno na uratowanie sytuacji.

Efektem tego braku reakcji była utrata płynności finansowej. Na początku 2023 SVB był zmuszony do sprzedaży obligacji skarbowych z dużą stratą – ok. 1,8 mld USD. By uratować płynność, poszukiwał gotówki na rynku, próbując pozyskać 500 mln USD od funduszy venture capital. Nie umknęło to uwadze inwestorów banku oraz agencji Moody’s, która obniżyła rating firmy 8 marca do poziomu Baa1, z tendencją spadkową. W efekcie akcje banku zaczęły drastycznie spadać, tracąc w ciągu jednego dnia 60% wartości rynkowej.

To z kolei spowodowało panikę wśród klientów SVB i tzw. run na bank. Żeby zrozumieć, dlaczego klienci masowo zaczęli wypłacać pieniądze, trzeba poświęcić chwilę regulacjom dotyczącym zabezpieczania depozytów w bankach. Zwykle lokalne przepisy gwarantują klientom wypłatę środków nawet po upadku instytucji do określonej kwoty (w Polsce jest to Bankowy Fundusz Gwarancyjny, który chroni środki do 100 tys. EUR). W USA odpowiada za to FDIC (Federalna Korporacja Ubezpieczeń Depozytów), która chroni

depozyty klientów do 250 tys. USD. Wszyscy, którzy widzieli złą sytuację finansową SVB i mieli więcej pieniędzy – a był to bank dla startupów, które w znacznej większości trzymały tam więcej gotówki – obawiali się straty pieniędzy. 9 marca, dzień po zmianie ratingu, wielu klientów złożyło wnioski o wypłatę lub transfer pieniędzy na konta w innych bankach. Wnioski opiewały na kwotę 42 mld USD (ok. 25% wszystkich depozytów w banku). SVB nie był gotowy na tak nagłą i dużą wypłatę środków. Dzień instytucja zamknęła bilansem ujemnym na poziomie 1 mld dolarów i nie była w stanie przekazać klientom ich środków. To oznacza niewypłacalność i jest równoznaczne z upadkiem banku. Panika najważniejszych klientów, którzy chcieli uratować środki nieobjęte gwarancją, udzieliła się pozostałym oraz rozlała się na klientów innych banków będących w podobnej sytuacji.

Równolegle z SVB – i z podobnych przyczyn – w kłopoty wpadł Silvergate Bank. Założona w 1998 roku instytucja, w 2016 roku skierowała się w stronę kryptowalut. We wrześniu 2020 roku Silvergate posiadał aktywa kryptowalutowe w wysokości 2,1 mld USD. Jednym z najważniejszych klientów banku była FTX, jedna z największych giełd wymiany kryptowalut. Rynek ten jest bardzo luźno regulowany, a wręcz można przyznać, że w praktyce nie podlega żadnym regulacjom. FTX upadł pod koniec 2022 roku, gdy wyszło na jaw, że jest to niemal piramida finansowa. Większość strat FTX pokrył Silvergate z depozytów. 5 stycznia 2023 roku wycena akcji spadła o 40% po tym, jak firma potwierdziła w raporcie kwartalnym, że jej klienci wycofali 8,1 mld USD w okresie od września do grudnia 2022. To kolejny przykład paniki wywołanej wśród klientów, którzy masowo zaczęli wycofywać kryptowalutowe aktywa z banku – tym razem spowodowanej upadkiem FTX.

Podobnie, jak SVB, Silvergate inwestował depozyty w długoterminowe, niskooprocentowane obligacje skarbowe. W sytuacji drastycznej podwyżki stóp procentowych, bank musiał je sprzedać ze sporą stratą. W dokumencie regulacyjnym Silvergate stwierdził, że jego kapitalizacja jest „niższa niż dobra”, co doprowadziło do spadku akcji o kolejne 57% w okresie od 1 do 3 marca 2023, z 13,53 USD do 5,77 USD. W konsekwencji 8 marca 2023 ogłoszono, że Silvergate Bank zakończył swoją działalność i zostanie zlikwidowany.

Kolejną ofiarą paniki klientów został Signature Bank, jeszcze w grudniu 2022 roku wymieniony jako 19. pod względem wielkości bank w Stanach Zjednoczonych (według S&P Global), posiadający aktywa o wartości 110,36 mld USD i 88,59 mld USD depozytów. Signature zajmował się głównie udzielaniem pożyczek na nieruchomości wielorodzinne w Nowym Jorku. Upadł dwa dni po SVB, a przyczyną były zarówno wysokie kwoty niezabezpieczonych depozytów, jak i dodatkowo prawie 25% depozytów w kryptowalutach. Analogicznie jak w wypadku SVB, najpierw wycena banku spadła drastycznie (od 10 lutego do 10 marca o 79%), a następnie klienci masowo ruszyli wypłacać pieniądze, zaniepokojeni jego sytuacją. Masowy run na środki finansowe spowodował niewypłacalność Signature już 12 marca 2023 roku, kiedy DFS (Departament Usług Finansowych) przejął bank i wyznaczył FDIC na syndyka masy upadłościowej instytucji.

Następną kostką domina stał się First Republic Bank – bank komercyjny i dostawca usług zarządzania majątkiem z siedzibą w San Francisco, w Kalifornii. Obsługiwał zamożnych klientów indywidualnych i prowadził 93 biura w 11 stanach, głównie w Nowym Jorku, Kalifornii, Massachusetts i na Florydzie. Problemy First Republic zaczęły się w połowie marca, a pośrednią przyczyną były upadki SVB, Silvergate i Signature. Agencje ratingowe Fitch i S&P Global obniżyły rating kredytowy First Republic, powołując się na „wysoki odsetek nieubezpieczonych depozytów” zamożnych klientów, którzy z większym prawdopodobieństwem przeniosą swoje pieniądze w razie zagrożenia niewypłacalnością. Co więcej, wskaźnik kredytów do depozytów wynosił 111% – bank pożyczył więcej pieniędzy niż posiadał w depozytach. W wyniku paniki, jaka wówczas wybuchła, klienci zaczęli wycofywać swoje depozyty, a kurs akcji kalifornijskiego banku poszybował w dół. Nad First Republic zawisnęło widmo niewypłacalności. Czwarty upadły bank w tak krótkim czasie mógł spowodować krach podobny do tego z 2008 roku.

Dlatego na pomoc First Republic przyszła branża bankowa. 11 instytucji – w tym Goldman Sachs, Morgan Stanley, JP Morgan Chase, Bank of America, Citigroup i Wells Fargo (banki zaangażowane w wywołanie poprzedniego kryzysu finansowego) – ulokowało 30 mld USD w depozytach w First Republic, by zahamować panikę i pokazać swoje zaufanie do chwiejącego się banku. Nie zmieniło to decyzji agencji S&P Global, która 19 marca obniżyła rating kredytowy instytucji do poziomu śmieciowego, stwierdzając, że dodatkowe depozyty mogą nie poprawić sytuacji First Republic. Już w kwietniu okazało się, że w niecały

miesiąc z banku wyparowało ponad 100 mld USD, ponad połowa wszystkich depozytów. W zdecydowanej większości depozyty wycofali klienci, którzy ulokowali w banku więcej środków niż gwarantowana przez FDIC suma 250 tys. USD.

Pod koniec kwietnia First Republic rozpoczął ostatnią próbę restrukturyzacji – zapowiedział sprzedaż swoich obligacji i papierów wartościowych (by pozyskać środki finansowe) oraz rozpoczął zwolnienia grupowe. Ogłoszenie przez FDIC zamysłu przejęcia banku spowodowało spadek akcji instytucji do 3,50 USD. Kolejne spadki wartości akcji zmusiły FDIC do potwierdzenia przejęcia oraz chęć jego dalszej sprzedaży. Już 29 kwietnia FDIC zwróciła się w tym celu do największych amerykańskich banków, po tym jak cena spadła o kolejne 42% w obrocie po zamknięciu dnia na amerykańskich giełdach (afterhours trading). 1 maja 2023 JPMorgan Chase został właścicielem First Republic Bank. Kryzys zaufania do instytucji finansowych rozlał się też na Europę i zachwiał tutejszym gigantem – Credit Suisse. Szwajcarski bank jest uznawany za jeden z tych, które nie mogą upaść, ale od kilku lat znajdował się w trudnej sytuacji. W latach 2019-2022 Credit Suisse targała seria skandali – od afery szpiegowskiej, przez gigantyczne odszkodowania po wyciek tajnych dokumentów sugerujących brudne interesy klientów banku i brak odpowiedniej transparentności procedur. Wśród zarzutów znalazło się też niszczenie dokumentów dotyczących kont rosyjskich oligarchów po inwazji Rosji na Ukrainę w 2022 roku. Panika inwestorów wywołana przez wspomnianą wyżej sekwencją zdarzeń w Stanach Zjednoczonych połączona z

problemami Credit Suisse, spowodowała wyprzedaż akcji banku. 15 marca Saudi National Bank – główny udziałowiec CS – odmówił zwiększenia płynności, co spowodowało jeszcze drastyczniejszy spadek wyceny akcji. Szwajcarska instytucja znalazła się na krawędzi upadku. 16 marca – tydzień po krachu SVB i cztery dni po likwidacji Signature Bank – Credit Suisse zwrócił się do Szwajcarskiego Banku Narodowego o pożyczkę w wysokości 54 mld CHF.

Nie powstrzymało to jednak depozytariuszy od wypłacania środków – w ciągu tygodnia aktywa CS spadły o 10 mld CHF (69 mld od początku 2023 roku). Widmo upadku wydawało się nieuchronne. Jednak dzięki negocjacjom szwajcarskiego rządu, Credit Suisse został wykupiony przez innego rodzimego giganta – UBS – za 3,2 mld USD (1% wartości CS w 2007 roku). Warto podkreślić, że – by uniknąć dalszej paniki na rynkach – negocjacje i sprzedaż Credit Suisse odbyła się w weekend 19-20 marca oraz nie musiała być zatwierdzona przez walne zgromadzenie akcjonariuszy obu instytucji.

Również amerykańscy regulatorzy robili wszystko, bo zapobiec panice, która mogłaby się rozlać na inne sektory i doprowadzić do wyniszczającego kryzysu podobnego do tego z 2008 roku (którego skutki są odczuwalne do dziś przez światowe gospodarki). Amerykański rząd obiecał zagwarantować depozyty, które nie były objęte gwarancjami w ramach istniejących regulacji.

Jakie tak właściwie są efekty regulacji? Czy sektor bankowy jest zbyt luźno czy zbyt mocno normowany? Odpowiedź na to pytanie jest prosta – regulacje pomagają mitygować ryzyko. Jednak żadne obostrzenia nie są w stanie wziąć pod uwagę wszystkich zdarzeń. Bez odpowiednich przepisów powstrzymujących chęć do ryzykownego zarządzania aktywami, kryzysy finansowe byłyby jeszcze częstsze, a ich efekty dotkliwsze.

W działalności regulatorów widać pewną reaktywność. Kolejne przepisy (jak regulacje bazylejskie wprowadzone w odpowiedzi na kryzysy z 2008 roku) pojawiają się dopiero w konsekwencji ponownych kryzysów finansowych. Za obecną falę upadków banków nie można jednak winić instytucji nadzorczych – banki same nieprawidłowo zarządzały ryzykiem (inwestując np. w niestabilne kryptowaluty). Trzeba się jednak liczyć z tym, że sytuacja z początku 2023 roku spowoduje powstanie kolejnych regulacji. Czy wobec tego należy oczekiwać większej aktywności banków, wprowadzania zaleceń nie w odpowiedzi na kryzysy, ale również, gdy pojawi się cień zagrożenia? Instytucje nadzoru finansowego na pewno będą dążyć w tę stronę i przewidywać wydarzenia zanim się zadzieją. Upadki jednych z największych banków mogły wywołać globalną zapaść, jednak dzięki stosunkowo szybkiej reakcji rządów i instytucji, kryzys nie spowodował tak daleko idących konsekwencji gospodarczych jakie mógł przynieść.

i