Stopy procentowe w górę! RPP podjęła decyzję [8.06.2022]

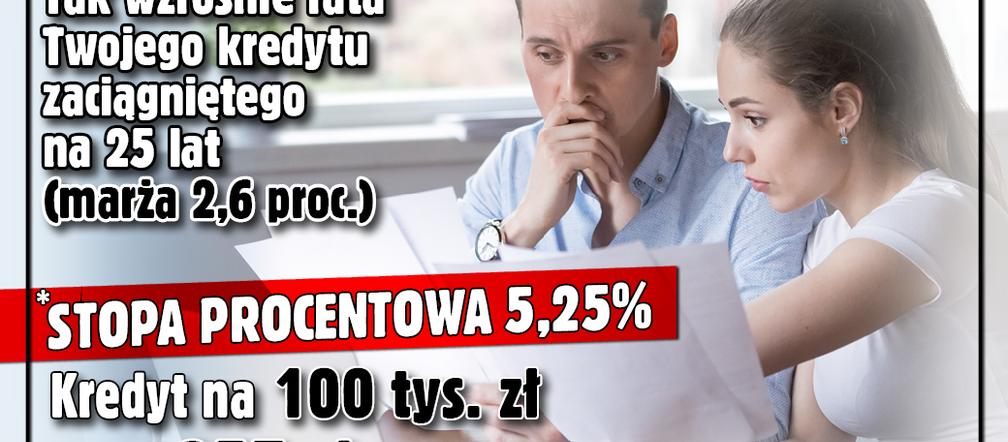

Właśnie zakończyło się posiedzenie Rady Polityki Pieniężnej i RPP po raz dziewiąty zadecydowało o podniesieniu stóp procentowych. Wpłynie to na raty kredytów. Przy 25-letnim kredycie, na 500 tys. zł, rata wzrośnie o 262 zł.

Stopa referencyjna podniesiona przez Radę Polityki Pieniężnej o 0,75 p. proc. do 6 proc.

Rada Polityki Pieniężnej wciąż jest jastrzębia (oznacza to zwolenników zaostrzania polityki pieniężnej). Taką postawę reprezentuje również Adam Glapiński, szef polskiego Banku Centralnego. Ekonomiści uważają, że w świetle inflacji stopy procentowe są za niskie. Zdaniem Piotra Soroczyńskiego, głównego ekonomisty Krajowej Izby Gospodarczej (KIG), musimy podnosić stopy – do poziomu takiego, jakiej spodziewamy się inflacji za około rok. Według większości prognoz, roczna dynamika inflacji za 12 miesięcy może wynosić około 7–9 proc.

- Gdyby chcieć wrócić do polityk konserwatywnej, trzeba by stopy podstawowe podnieść do poziomu wyraźnie wyższego niż aktualna inflacja – licząc dziś - gdzieś do wartości z przedziału 15–20 proc. Tylko, że w takim przypadku można dać stuprocentową gwarancję, że takie posunięcie zatłukło by gospodarkę jak młotkiem w kwartał czy dwa i cofnęło nas w rozwoju o przynajmniej pięć lat. Nie możemy sobie na coś takiego pozwolić. Pozostaje więc nam droga pośrednia - mówi Soroczyński z KIG w rozmowie z Super Biznesem.

Topnieje zdolność kredytowa Polaków

- Rosnące oprocentowanie kredytów, oznacza również problemy dla osób, które dopiero planują zakup nieruchomości z pomocą kredytu hipotecznego. Po raz kolejny pogorszy się bowiem ich dostępność, którą ogranicza nie tylko wysokie oprocentowanie, ale również działającą od kwietnia rekomendacją KNF dotycząca sposobu wyliczania zdolności kredytowej - mówi Jarosław Sadowski ekspert Expandera.

Jak wylicza analityk, ktoś, kto na początku październiku 2021 r. mógł liczyć na 400 000 zł kredytu przy okresie spłaty 25 lat, po czerwcowej podwyżce stóp będzie mógł liczyć na ok. 211 tys. zł. Ponieważ dostępna kwota kredytu spadła niemal o połowę, to i w podobnym stopniu spadła powierzchni mieszkania jaką można kupić. Jeśli ktoś jeszcze na początku października mógł kupić np. 60 mkw., to przy takiej samej cenie mkw, dostępna powierzchnia mieszkania spadnie do 32 mkw.

Wakacje kredytowe dla kredytobiorców

Rząd zapowiada daleko idącą pomoc w zakupie mieszkań. Zaproponował m.in. wakacje kredytowe. Zgodnie z projektem ustawy, w założeniu jedna rata kredytu w kwartale roku 2022 i 2023 zostanie przesunięta do spłaty bez odsetek. Tym samym przez półtora roku (od lipca 2022 do grudnia 2023) kredytobiorcy nie zapłacą 18 rat, a jedynie 10, tym samym 8 miesięcy będzie bez liczone bez raty.

Komunikat po posiedzeniu RPP

"Dalsze decyzje Rady Polityki Pieniężnej będą zależne od napływających informacji dotyczących perspektyw inflacji i aktywności gospodarczej, w tym od wpływu agresji zbrojnej Rosji przeciw Ukrainie na polską gospodarkę" – stwierdzono w środowym komunikacie po posiedzeniu RPP.

W komunikacie po posiedzeniu RPP podkreślono, że NBP będzie podejmował wszelkie niezbędne działania w celu zapewnienia stabilności makroekonomicznej i finansowej, w tym przede wszystkim w celu ograniczenia ryzyka utrwalenia się podwyższonej inflacji. "NBP może stosować interwencje na rynku walutowym, w szczególności w celu ograniczenia niezgodnych z kierunkiem prowadzonej polityki pieniężnej wahań kursu złotego" - dodano.