RPP podnosi stopy procentowe [4.01.2022]

Jak poinformowała Rada Polityki Pieniężnej po wtorkowym posiedzeniu, Rada podjęła decyzję o podwyżce wszystkich stóp procentowych NBP o 50 pkt. bazowych. Decyzja RPP wchodzi w życie od 5 stycznia. Zgodnie z decyzją RPP, stopa referencyjna wzrosła do 2,25 proc., stopa lombardowa do 2,75 proc., stopa depozytowa do 1,75 proc., stopa redyskonta weksli do 2,3 proc., a stopa dyskontowa 2,35 proc. Ostatniej RPP dokonała na początku grudniu. Wówczas wszystkie stopy procentowe NBP wzrosły o 50 pkt. bazowych. W grudniu stopa referencyjna została do 1,75 proc., stopa lombardowa wzrosła do 2,25 proc., depozytowa do 1,25 proc., stopa redyskontowa weksli do 1,8 proc., a dyskontowa weksli do 1,85 proc. To już czwarta podwyżka stóp procentowych NBP w ciągu ostatnich czterech miesięcy.

Rada postanowiła podwyższyć stopy procentowe NBP o 0,50 pkt. proc do poziomu:

- stopa referencyjna 2,25% w skali rocznej;

- stopa lombardowa 2,75% w skali rocznej;

- stopa depozytowa 1,75% w skali rocznej;

- stopa redyskonta weksli 2,30% w skali rocznej;

- stopa dyskontowa weksli 2,35% w skali rocznej;

Polecany artykuł:

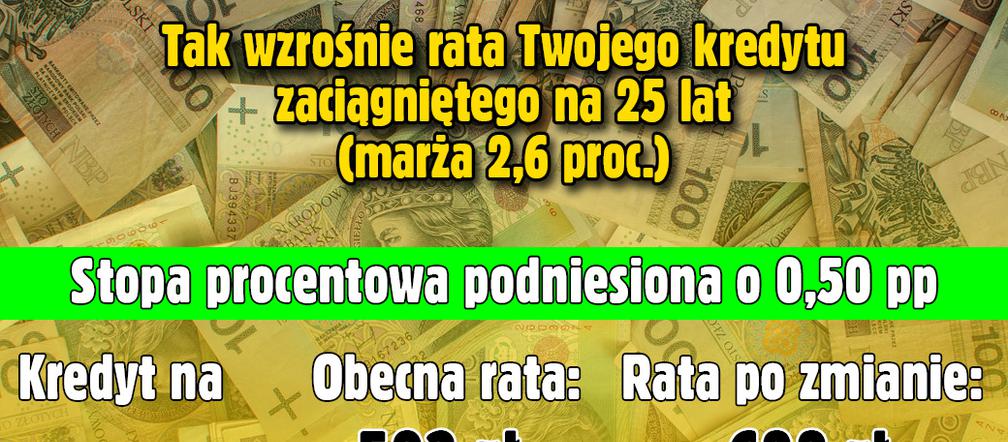

O ile wzrosną raty kredytów?

Specjalnie dla Super Ekspressu Bartosz Turek główny analityk HRE Investment wyliczył dla nas raty kredytów właśnie przy takim scenariuszu. Założyliśmy, że mamy kredyt na 100 tys. zł, 300 tys. zł., i 500 tys. zł., który mamy na 25 lat, przy marży 2,6 proc. Obecnie płacimy raty w wysokości odpowiednio: 593 zł., 1778 zł., oraz 2964 zł.

Przy podwyżce o 0,50 pkt proc., raty wzrosną o kolejne 29 zł, 89 zł, 148 zł. Do tych kwot należy doliczyć poprzednie podwyżki. Sumując te kwoty razy 12 miesięcy, wyjdą nam naprawdę duże kwoty rzędu nawet 1200 zł. Przy tym musimy pamiętać, że płacimy za same "mury". Do tych rat należy doliczyć prąd, gaz i ciepło, które gwałtownie drożeją podobnie jak żywność. W efekcie może się okazać, że już jedna pensja nie starczy na opłaty.

– Takie posunięcie odczują osoby spłacające kredyty hipoteczne. Jeśli ktoś pożyczył np. 300 tys. zł i rozłożył spłatę na 30 lat, to w porównaniu z końcem września, gdy niskie stopy procentowe mogły kusić kredytobiorców, kwota jednej raty może być teraz wyższa nawet o 500 zł – szacuje Bartosz Sawicki, analityk Cinkciarz.pl.

Polecany artykuł:

Problem w tym, że to jeszcze nie koniec walki z niepokojąco wysoką inflacją i cyklu podwyżek stóp procentowych. 7 stycznia GUS ogłosi prawdopodobnie, że w grudniu padł nowy inflacyjny rekord.

– Szacujemy odczyt na poziomie 8,5 proc., w czym znaczny udział może mieć drożejąca żywność. Tak wysoką inflację mieliśmy w Polsce ostatnio ponad 20 lat temu, w grudniu 2000 r. Z jeszcze wyższą inflacją możemy mieć do czynienia w drugim kwartale br., gdy przestanie obowiązywać tarcza antyinflacyjna, która w I kw. może tłumić wysokie podwyżki cen gazu i prądu. W całym roku dynamika CPI r/r osiągnie średni poziom ponad 7,5 proc., a przejściowo, w drugim kwartale, może osiągać wręcz poziomy dwucyfrowe – prognozuje analityk Cinkciarz.pl.

Jak dodaje Turek, to wciąż nie koniec podwyżek. Aktualne prognozy sugerują bowiem, że docelowo podstawowa stopa procentowa pójdzie w górę do poziomu około 3,5-4 proc. W efekcie raty złotowych kredytów mieszkaniowych, w wyniku kolejnych podwyżek stóp procentowych (styczniowa najpewniej nie zamknie jeszcze cyku), mogą wzrosnąć o dodatkowe 10-15 proc. względem bieżącej sytuacji.

Jego zdaniem, jeśli te prognozy się sprawdzą, to jedynym pocieszeniem będzie to, że większość zmian już za nami, bo raty kredytów złotowych będą nawet o ponad 40 proc. wyższe niż jeszcze we wrześniu 2021 roku. Tak przynajmniej sugerują aktualne prognozy rynkowe. Te w ostatnim czasie są bardzo zmienne. Wszystko tak naprawdę jest w rękach RPP przed którą ekstremalnie trudna sztuka. Gremium to musi zdusić inflację nie niszcząc wzrostu gospodarczego i bardzo dobrej sytuacji na rynku pracy.

W praktyce dotychczasowe zmiany kosztu pieniądza w Polsce oznaczają, że rata przeciętnego kredytu mieszkaniowego wzrosła z poziomu 1125 złotych miesięcznie jeszcze we wrześniu do około 1350 złotych obecnie, a docelowo ma to być około 1,5 tys. zł. Mało kto ma jednak taki przeciętny kredyt, bo jest to dług na około 190 tys. złotych, do którego spłaty zostało 18 lat. Warto więc rozważyć jeszcze jeden przykład.

Załóżmy, że ktoś zadłużył się niedawno na 25 lat i 300 tys. złotych. We wrześniu taki kredytobiorca cieszył się oprocentowaniem na poziomie 2,85 proc.. Niestety nawet dziś w skrzynce pocztowej może on znaleźć list informujący, że oprocentowanie jego długu wzrosło do ponad 5 proc. Wyjściową ratę takiego kredytu można oszacować na 1,4 tys. zł. Po uwzględnieniu przez bank podwyżek stóp procentowych rata wzrośnie do około 1,8 tys. zł. Banki korekty kredytów wysyłają w ciągu 3 miesięcy. Zatem podwyżki kredytobiorcy otrzymają na początku II kwartału 2022 r. - wylicza Turek z HRE Investment.

W środę 5 stycznia 2022 r., czyli już po decyzji RPP, prezes Adam Glapiński wystąpi na tradycyjnej konferencji prasowej, poświęconej ocenie bieżącej sytuacji ekonomicznej w Polsce. Można spodziewać się komentarza do wtorkowej decyzji RPP, jak również pytań o przyszłe decyzje Rady w sprawie stóp procentowych.